中坑係影片入面大約解釋下乜野叫ETF,請大家入去比個like支持下!

2022年3月27日星期日

2022年3月4日星期五

嘗試從債劵部分改善美股組合

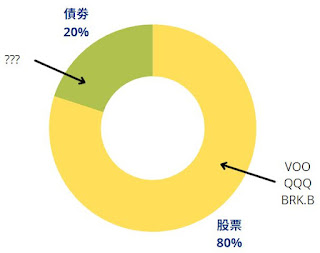

中坑的美股組合裡股債比大約為80:20的策略。

股票的御三家分別係VOO, BRK.B同QQQ,除左需要平衡地區風險外,基本上都唔會有太大改動。

咁剩返20%既債劵可以點搞呢?本來都用緊債劵ETF去做債劵上的配置,但睇完風兄的<<懶系投資法2>>其中一個篇章講到關於債劵ETF之後,決定放棄用債劵ETF。

節錄自<<懶系投資法2>>

咁究竟債劵部分點樣配置先好呢?睇左幾本有提及債券既書本後,得出以下結論:

1. 買直債/ETD,但要夠分散

2. 要槓桿,更加要識去槓桿

最頭痕係第2點,揀邊隻槓?槓幾多?幾時槓?幾時去槓?都令我投晒降。

最後,發現一樣可以解決晒所有問題,仲有可以幫我做埋第1點既工具,就係固定收益既CEF (CLOSED END FUND)啦。

依度就唔解釋咩叫CEF,因為有好多高手解釋得比我更詳盡,詳情可睇下面連結:

Just a Cafe: http://www.justacafe.com/2019/01/cef.html

仲有香港代表Kano兄,佢好多post都有提及CEF,獲益良多。

總結CEF好處:

1. 一班利害一致既經理人幫你揀債同決定點做槓桿

2. 手續費比OEF透明而且低(當然啦,一定比ETF高)

但始終CEF都係經理人主動式管理,唔同CEF都有唔同既成績,所以揀CEF都要小心,什至要同時間買幾隻 (暫時得一隻心水:PTY)。

而且,CEF唔同直債有到期日,成本價得唔到保障。

咁債劵部分暫時決定咁配置,比數未定:

1. ETD/直債

2. CEFs

隨住年紀越來越大,債券比會慢慢增長,希望依個債劵配置做到大約每年7-8%增長啦。

註:

今個月無每月股票回顧,因為唔知點解google finance死左,睇唔到0823同2778,不過應該成個資產組合都跌得幾甘。 XD

主要做左:

1. 買2手領展@62.45

2. QQQ係高位跌左10%,15%同20%都有入貨,共10股

3. VOO係高位跌左10%有入貨,共3股

訂閱:

文章 (Atom)