港股

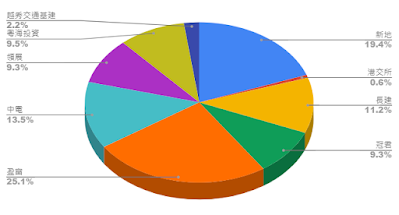

依一年對香港前景感到好迷惘,唔會覺得港股以後有太大增長,所以唔會再將額外資金擺入去,任由之前已經擺入港股既資金滾存。而且會逐步將資金移向收息股,令港股變成一個收息組合,因為香港唔收股息稅,比起美股要收30%股息稅黎講,現金流會高好多。希望依個決定可以為將來提供一個好穩定的現金流。

現時組合太偏向地產股及公用股,風險較大,所以想將一部分資金移向其他行業。今年年尾考慮左好多唔同行業,有電訊,公路,物流等,最後都係揀左公路股,因為公路股係結構性壟斷既行業 (個人唔中意品牌壟斷既行業,就算依家做得幾壟斷都好,終有一日如果服務做得唔好,或者有新技術代替既話,護城河好易就被摧毀),希望可以揀多一兩個行業去投資。

公路股上我會先揀越秀交通基建 (1052),第一佢分佈比較分散,第二佢往年有穩定股息增長。但佢今年中期唔派息,有D卻步,所以唔會入得太多住,等佢全年業績恢復派息會再入返多D。

仲有中坑想慢慢將盈富所佔組合減至10%,什至更低。因為股息率比起收息股實在太低 (最多~3.5%),我又唔覺得會有高增長,所以會揀個時間減持。

港股今年組合增長:0% (唉...)

港股每年期望增長:5-10% (主要係股息)

上年研究左好耐,今年先第一次玩美股。

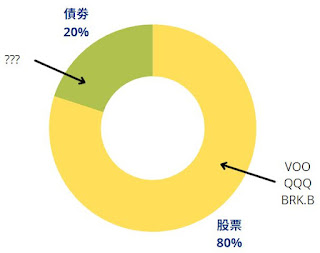

基於我既英文真係好屎,而且對美國唔熟悉 (連美國都無去過),所以暫時只會入ETF。而且我會參考Benjamin Graham既建議,會以市場既平貴程度進行資產配置:

市場亢奮 - 股票25%,債劵75%

市場合理 - 股票50%,債劵50%

市場悲觀 - 股票75%,債劵25%

ETF方面,我揀左QQQ (科技增長),VOO (整個美國市場),BRK.B (其實佢唔係ETF,但係佢包含全球優質股票,所以我揀左佢)作股票組合,比例為1:1:1。而債劵ETF本身我係揀BND(國債+企業債),後來我揀左VCIT(中期企業債),因為佢入面最低評級既債券都係BAA (已經好高),而且中期債劵對利率不太敏感,帶來穩定增長之餘又可以避險。

我認為現時市場太過亢奮,我會先逐步將VCIT佔比加大至50%,同時保留一定現金,如果市場大跌會進一步投入股市。

如果有一D額外收入 (例如雙糧,bonus),同老婆商量後,會入返D收息股,暫時我會揀VYM,VYMI,VNQ (本身想揀埋VNQI,但今年唔知點解無派息)

暫時依個策略好適合我,依個組合唔需要我太多時間去睇年報同分析個股,比我多D時間去湊小朋友同有空間去搵機會增加額外收入 (小生意,買baby bond等,一陣再講)。

美股今年組合增長:18% (主要因為3月大跌果時入左唔少)

美股每年期望增長:10-15%

學習

今年睇左幾本書,最深刻都係下面依幾本書 (依度唔寫書評啦,之前寫過)。

漫步華爾街 (ETF神書)

富爸爸投資指南(上,下)(教我對資產既定義同推使我做一下小生意)

FIRE 財務自由 (推使我做小生意,做副職同如何省錢)

現金流為王1, 2 / 懶系投資法 (教我如何買債券同槓桿)

來年計劃

1. 學習如何買債劵。先學習買ETD開始。

2. 做下小生意 。主要係做賣野,希望做到另一種被動收入來源。

A. 我有少少3D打印技術既知識,所以想賣用3D打印做既精品,有興趣可以睇下以下連結:

B. 我都好中意唔同NBA球星,所以都賣下掛畫

最終目標

每年寫一次去激勵自己。

退休目標年齡:40歲 (仲有6年時間)

退休預計年齡:43歲 (仲有9年時間) (註:用financial freedom calculator計算)

退休儲蓄目標:12% (漫漫長路...)